自2007年引入了“有限合伙”制度,合伙企业的设立更加灵活,使得合伙企业作为投资平台、持股平台、基金架构被广泛运用。

虽然合伙企业法早已设立,但是对于合伙企业相关的税法却并未完全明确,实务中存在很多有争议的地方,今天小拓就多层合伙架构下合伙企业收到“股息、红利”问题从适用税目、纳税地点及纳税时间这三个方面和拓友们一起探讨。

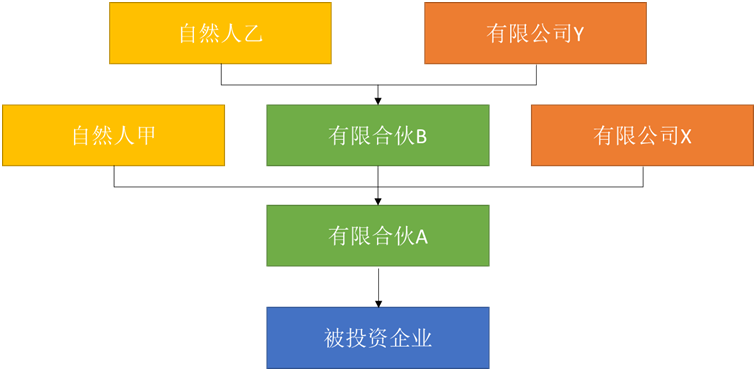

常见多层合伙企业持股结构

自然人甲:自然人合伙人-合伙企业-被投资企业

有限公司X:法人合伙人-合伙企业-被投资企业

自然人乙:自然人合伙人-合伙企业-合伙企业-被投资企业

有限公司Y:法人合伙人-合伙企业-合伙企业-被投资企业

不同持股方式下的适用税目

在收到被投资企业的分红后,自然人甲、乙,有限公司X、Y应适用何种税目缴税?

1.自然人甲 结论:按照“利息、股息、红利所得”应税项目计算缴纳个人所得税。

根据《国家税务总局关于<关于个人独资企业和合伙企业投资者征收个人所得税的规定>执行口径的通知》(国税函〔2001〕84号)(以下简称84号文)第二条规定,个人独资企业和合伙企业对外投资分回的利息或者股息、红利,不并入企业的收入,而应单独作为投资者个人取得的利息、股息、红利所得,按“利息、股息、红利所得”应税项目计算缴纳个人所得税。

2.自然人乙 结论:按照“利息、股息、红利所得”应税项目计算缴纳个人所得税。

按照84号文,合伙企业对外投资分回的股息红利,不并入企业的收入,也就是说对有限合伙B来说,其收到的股息红利不作为其生产经营所得,仍然应该作为各合伙人获得的股息红利进行单独处理。因此对于自然人乙来说,其仍应当按照“利息、股息、红利所得”应税项目计算缴纳个人所得税。

综上所述,合伙企业获得的股息红利,无论嵌套了多少层,都不应该改变所得性质,应该进行穿透直至最终的合伙人,并单独作为合伙人的股息红利进行税务处理。如果仅仅是因为合伙企业层级问题,就改变其所得性质,则明显是对84号文的错误解读,也违反税收公平的原则。

3.有限公司X和Y 结论:缴纳企业所得税。

根据《财政部、国家税务总局关于合伙企业合伙人所得税问题的通知》(财税[2008]159号)的规定,合伙人是法人和其他组织的,缴纳企业所得税。

根据《中华人民共和国企业所得税法》第二十六条及《中华人民共和国企业所得税法实施条例》第八十三条规定,居民企业直接投资于其他居民企业取得的股息、红利等权益性投资收益属于免税收入。

因此在有限公司X和Y通过合伙企业间接持有被投资企业股权的情况下,收到的股息红利不属于免税收入,应当缴纳企业所得税。

不同持股方式下的纳税地点

1.自然人甲和乙

根据《中华人民共和国个人所得税法》第十二条,纳税人取得利息、股息、红利所得,财产租赁所得,财产转让所得和偶然所得,按月或者按次计算个人所得税,有扣缴义务人的,由扣缴义务人按月或者按次代扣代缴税款。第九条规定个人所得税以所得人为纳税人,以支付所得的单位或者个人为扣缴义务人。

根据《国家税务总局关于印发<征收个人所得税若干问题的规定>的通知》(国税发〔1994〕89号)第十八条规定,利息、股息、红利所得实行源泉扣缴的征收方式,其扣缴义务人应是直接向纳税义务人支付利息、股息、红利的单位。

因此, 根据上述文件规定,被投资企业分配给合伙企业的分红,自然人合伙人应缴纳的股息红利所得个人所得税,应由直接向自然人合伙人支付所得的合伙企业负责代扣代缴。也就是说自然人甲应该由有限合伙A,自然人乙应该由有限合伙B进行代扣代缴。

2.有限公司X和Y

现行的税收政策对法人合伙人在何地纳税无明确规定。根据《中华人民共和国企业所得税法》第五十条规定,除税收法律、行政法规另有规定外,居民企业以企业登记注册地为纳税地点。因此,有限公司X和Y应当在自身登记注册地缴纳企业所得税。

不同持股方式下的纳税时间

1.自然人甲和乙

对于自然人合伙人,合伙企业需在取得红利的次月十五日内按“利息、股息、红利所得”申报个人所得税,向主管税务机关报送《个人所得税自行纳税申报表》。

另外根据《国家税务总局关于利息、股息、红利所得征税问题的通知》(国税函[1997]656号),扣缴义务人将属于纳税义务人应得的利息、股息、红利收入,通过扣缴义务人的往来会计科目分配到个人名下,收入所有人有权随时提取,在这种情况下,扣缴义务人将利息、股息、红利所得分配到个人名下时,即应认为所得的支付,应按税收法规规定及时代扣代缴个人应缴纳的个人所得税。

因此合伙企业自然人合伙人取得股息红利的时间就是合伙企业取得股息红利的时间与作出会计科目分配的时间的孰早者,和合伙企业是否实际将股息红利支付给自然人合伙人无关。如果扣缴义务人没有履行扣缴义务,根据《中华人民共和国个人所得税法》第十三条规定,自然人合伙人作为纳税义务人也应当在取得所得的次年6月30日前完税。

2.有限公司X和Y

根据《中华人民共和国企业所得税法实施条例》第十七条规定,股息、红利等权益性投资收益,除国务院财政、税务主管部门另有规定外,按照被投资方作出利润分配决定的日期确认收入的实现。也就是说有限公司X和Y应该在其所投资的合伙企业A和B作出股息红利分配决定时确认收入。

当然也有观点认为根据“先分后税”原则,只要合伙企业有取得所得,法人合伙人即产生纳税义务,与合伙企业是否作出分配决议无关。