《财政部、国家税务总局关于非货币性资产投资企业所得税政策问题的通知》(财税〔2014〕116号)(以下简称116号文)规定,企业发生非货币性资产投资,符合《财政部国家税务总局关于企业重组业务企业所得税处理若干问题的通知》(财税[2009]59号)(以下简称59号文)等文件规定的特殊性税务处理条件的,也可选择按特殊性税务处理规定执行。

那对这两个政策文件应该如何理解,小拓就通过案例给大家进行解析。

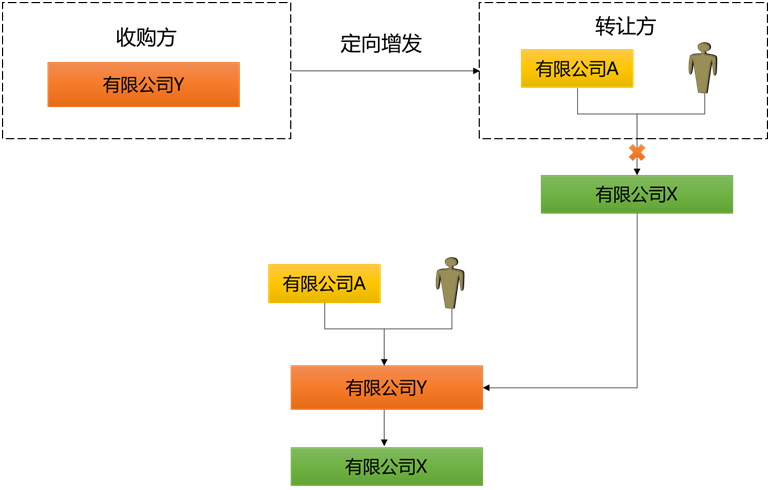

假设有限公司A和自然人甲分别出资2000万(80%)及500万元(20%)出资设立有限公司X,有限公司Y与有限公司A和自然人甲签订股权收购协议,以增发500万股的形式(每股10元,即公允价值5000万元)收购二者持有的有限公司X的100%股权,有限公司A和自然人甲取得增发的股份后,有限公司X成为有限公司Y的全资子公司(如下图所示)。

情形一:选择股权收购处理

上述案例可以视为一项收购业务,其中Y公司为收购方,A公司和自然人甲为被收购方,X公司为收购标的。

根据59号文第六条第二款规定,股权收购,收购企业购买的股权不低于被收购企业全部股权75%(《财政部 国家税务总局关于促进企业重组有关企业所得税处理问题的通知》(财税〔2014〕109号)调整为50%),且收购企业在该股权收购发生时的股权支付金额不低于其交易支付总额的85%,可适用特殊性税务处理。在上述案例中,Y公司从A公司和自然人甲处收购X公司100%的股权,且支付对价全部为股份,因此符合59号文规定的条件,可以适用特殊性税务处理。

A公司:暂不确认股权转让所得,取得Y公司股份的计税基础为原计税基础2000万。

自然人甲:因为不适用59号文(59号文只适用于企业所得税),因此需要确认股权转让所得500万元(5000*20%-500),并一次性全额缴纳个人所得税,其取得Y公司股份的计税基础为1000万。

Y公司:取得X公司股权的计税基础为2500万。

情形二:选择非货币性资产投资处理

上述案例也可以看作是一项非货币性资产投资入股行为,即A公司和自然人甲以X公司100%股权作为出资向Y公司增资,增资后持有Y公司股权。

根据116号文第一条规定,居民企业(以下简称企业)以非货币性资产对外投资确认的非货币性资产转让所得,可在不超过5年期限内,分期均匀计入相应年度的应纳税所得额,按规定计算缴纳企业所得税。

根据《财政部国家税务总局关于个人非货币性资产投资有关个人所得税政策的通知》(财税[2015]41号)(以下简称41号文)第一条规定,个人以非货币性资产投资,属于个人转让非货币性资产和投资同时发生。对个人转让非货币性资产的所得,应按照“财产转让所得”项目,依法计算缴纳个人所得税。同时41号文第三条也指出纳税人可合理确定分期缴纳计划并报主管税务机关备案后,在不超过5个公历年度内(含)分期缴纳个人所得税。

A公司:每年应确认非货币性资产(X公司股权)转让所得(5000*80%-2000)/5=400万。根据116号文第三条规定,企业以非货币性资产对外投资而取得被投资企业的股权,应以非货币性资产的原计税成本为计税基础,加上每年确认的非货币性资产转让所得,逐年进行调整。因此A公司每年的计税基础分别为:2000+400=2400万,2400+400=2800万,2800+400=3200万,3200+400=3600万,3600+400=4000万。

自然人甲:应缴纳个人所得税500万元(5000*20%-500),可以在5年内分期缴纳,其取得Y公司股份的计税基础为1000万。

Y公司:取得X公司股权的计税基础为5000万。