企业在IPO上市审核过程中,涉税问题是经常被问询的事项,重大的税务违法行为会成为IPO的严重阻碍。在2022年1-12月未通过IPO企业被问询的涉税问题中,企业税收滞纳金和税收行政处罚被提及26次,占比为11.61%,仅次于企业IPO申请路上的另一个税务“拦路虎”,关联交易定价公允性。

根据证监会规定,发行人申请IPO的最近36个月内,不得存在以下情形:违反工商、税收、土地、环保、海关以及其他法律、行政法规,受到行政处罚,且情节严重。发行人及其控股股东、实际控制人最近3年内,不得存在损害投资者合法权益和社会公共利益的重大违法行为。

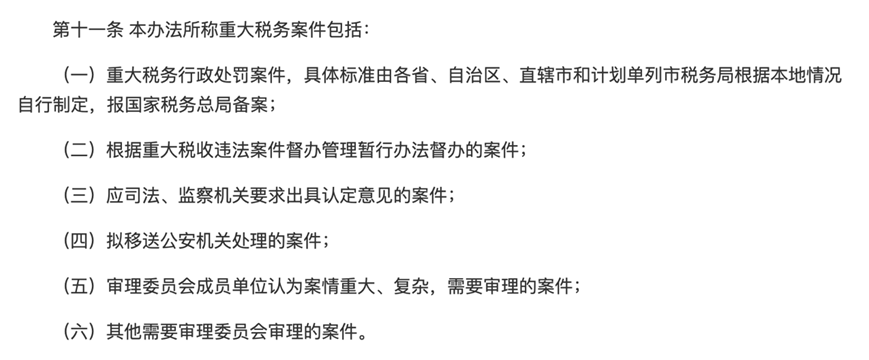

重大税务违法行为的认定,重 点在于违法行为的“重大性”,需要综合考虑违法行为的事实、实质、情节、社会危害程度等因素。关于“重大性”的认定,国家税务总局2014年发布的《重大税务案件审理办法》中列举的重大税务案件认定标准可以提供一些参考。

在实操中,原则上凡被税务行政处罚的实施机关给予罚款以上行政处罚的行为,均属重大税务违法行为,但实施机关依法认定该行为不属于重大违法行为,且做出合理解释的除外。

当然,企业有过税务违法行为并不意味着IPO的大门就对其关闭了。企业接受处罚后,可以向处罚机关申请开具相关处罚不属于重大违法违规的证明。若无法取得相关证明,则需要调整IPO的申报期。

举个例子:

2011年,广东依顿电子第一次申请IPO。该公司通过子公司转卖保税料件,少缴关税347万元,少缴增值税1417万元,于2008补缴税款,并被海关处以1000万元罚款,罚款金额占公司该年度净利润的5.64%。证监会发审委认为,依顿电子的上述行为已构成发行上市实质性法律障碍。依顿电子第一次冲击IPO以失败告终。2012年,依顿电子再次申请IPO,由于距上述处罚事件发生已超过36个月,且企业进行了积极整改,该重大税务违法行为未被再次提及,该公司也在2014年成功IPO。

上述案例中,依顿电子在第一次IPO时,由于其税务违法情节严重,未能取得处罚机关开具的3年内无重大税务违法行为证明,因而不得不推迟IPO的安排。对于IPO企业来说,当发审委对其受过的税务行政处罚事项进行提问时,企业应取得主管机关出具的《确认函》,确认发行人已积极履行主管机关的处罚决定,并缴纳了全部罚款;确认违法情形已得到积极整改,违法事实的违法情节轻微,不属于重大违法违规行为。除被问及的事项外,自申报期第一年到该确认函出具之日,发行人不存在其他因违反税收相关法律法规而受到税务局处罚的情形。

通常情况下,受过税务行政处罚的IPO企业能够取得税务局的《确认函》,同时保荐机构和律师能发表意见认为其行为不属于重大违法违规行为,不构成发行人上市障碍的,发审委IPO过会时会放行。尽管如此,小拓还是建议有志上市的企业在日常经营中注重税务的合规问题,除了要依法纳税,还应积极避免由于对税收法规不了解而造成的税务违规。对于没有专业税务团队的企业,可以定期进行税务体检,以便及时发现潜在的税务问题并进行整改。

看到这里,相信读者们认识到了重大税务违法行为对IPO的严重影响,如果对此有任何疑问或有意向进行税务体检,欢迎在私信留言讨论!