近年来,随着“大众创业、万众创新”口号的提出和国家大力发展资本市场战略的出台,民众创业投资的热情持续高涨,企业间并购重组等资本交易无论从数量上还是交易规模上都保持了较高的增长率。资本市场的活跃是促进企业融资模式转变(从间接融资到直接融资,从债务融资到权益融资)、深化市场经济改革,从而实现经济结构转型升级的重要手段。

并购重组、资本交易最普遍的体现形式是企业股权转让,尤其是个人股东出让股权。那么,个人股权转让交易是否需要交税,都需要交哪些税,又该如何缴纳呢?下面小拓就系统地为大家梳理一下:

首先说结论:个人转让股权是需要纳税的。具体需要缴纳的税种为:个人所得税和印花税。

01个人所得税

关于税率:

《国家税务总局关于发布<股权转让所得个人所得税管理办法(试行)>的公告》(国家税务总局公告2014年第67号,以下简称“67号公告”)对个人转让股权的个人所得税处理进行了具体规定。公告明确:“个人转让股权,以股权转让收入减除股权原值和合理费用后的余额为应纳税所得额,按“财产转让所得”缴纳个人所得税。”根据我国目前的税法规定,“财产转让所得”实行20%的比率税率。

关于纳税人和扣缴义务人:

67号公告第五条规定:“个人股权转让所得个人所得税,以股权转让方为纳税人,以受让方为扣缴义务人。”所以,股权交易行为中的买方(受让方)是有代扣代缴卖方(出让方)个人所得税的法定义务的。而根据《中华人民共和国税收征收管理法》第六十九条规定:“扣缴义务人应扣未扣、应收而不收税款的,由税务机关向纳税人追缴税款,对扣缴义务人处应扣未扣、应收未收税款百分之五十以上三倍以下的罚款。”所以,股权受让方切不可认为股权交易的税务事项仅仅是卖方的事情就不闻不问置之不理,以避免给自身带来不必要的税务风险。

关于股权转让计税收入:

67号公告第七条规定:“股权转让收入是指转让方因股权转让而获得的现金、实物、有价证券和其他形式的经济利益。”同时,公告还明确该收入不可过于“随意”约定:“股权转让收入应当按照公平交易原则确定”、“符合下列情形之一的,主管税务机关可以核定股权转让收入:

(一)申报的股权转让收入明显偏低且无正当理由的;

(二)未按照规定期限办理纳税申报,经税务机关责令限期申报,逾期仍不申报的;

(三)转让方无法提供或拒不提供股权转让收入的有关资料;

(四)其他应核定股权转让收入的情形。”

也就是说,如果纳税人违背了公平交易原则对股权转让收入的约定明显偏低,或者采取各种手段拒绝或者怠于履行申报纳税义务的,税务机关是可以核定转让收入的。

那么问题来了:转让收入为多少会被认为“明显偏低”呢?为了减少税收执法的不确定性,67号公告同样以正列举的形式对此进行了明确:“符合下列情形之一,视为股权转让收入明显偏低:

(一)申报的股权转让收入低于股权对应的净资产份额的。其中,被投资企业拥有土地使用权、房屋、房地产企业未销售房产、知识产权、探矿权、采矿权、股权等资产的,申报的股权转让收入低于股权对应的净资产公允价值份额的;

(二)申报的股权转让收入低于初始投资成本或低于取得该股权所支付的价款及相关税费的;

(三)申报的股权转让收入低于相同或类似条件下同一企业同一股东或其他股东股权转让收入的;

(四)申报的股权转让收入低于相同或类似条件下同类行业的企业股权转让收入的;

(五)不具合理性的无偿让渡股权或股份;

(六)主管税务机关认定的其他情形。”

由此可以看出,税法参照了资产评估的原则方法,分别采取了“净资产”、“投资或取得成本”、“可比交易参考价格”三个主要的标准来判定转让收入的合理性,并且从原则上排除了无偿转让股权的免税可能性。与此相对应,对于申报价格低于上述三个标准的应税交易行为,税务机关将依次采取“净资产核定法”、“类比法”及“其他合理方法”对计税收入进行核定,在此不再赘述。

关于转让股权原值:

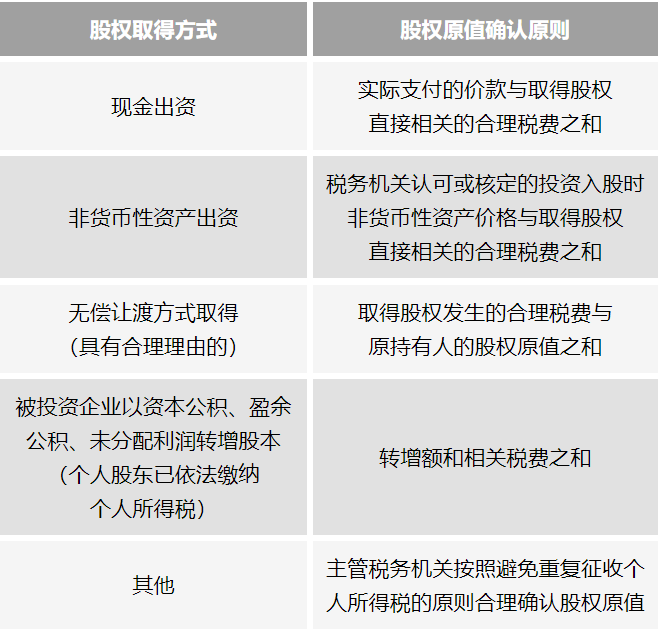

明确了计税收入后,下一步就是计税时允许扣除的被转让股权的原值的认定了。对此,区分股东取得股权的不同方式,税法分别进行了规定。我们采取列表的形式进行总结:

与股权转让收入类似,67号公告还规定:“个人转让股权未提供完整、准确的股权原值凭证,不能正确计算股权原值的,由主管税务机关核定其股权原值。”

关于纳税地点:

67公告第十九条规定:“个人股权转让所得个人所得税以被投资企业所在地地税机关为主管税务机关。”也就是说,个人转让股权的纳税地在“被投资企业所在地”,而这是与企业股东(机构股东)转让被投资企业股权有显著区别的(机构股东转让股权的纳税地点在转让股权的股东注册地)。

关于纳税时间:

67号公告第二十条规定:“具有下列情形之一的,扣缴义务人、纳税人应当依法在次月15日内向主管税务机关申报纳税:

(一)受让方已支付或部分支付股权转让价款的;

(二)股权转让协议已签订生效的;

(三)受让方已经实际履行股东职责或者享受股东权益的;

(四)国家有关部门判决、登记或公告生效的;

(五)本办法第三条第四至第七项行为已完成的;

(六)税务机关认定的其他有证据表明股权已发生转移的情形。”

实践中,最常用的判定条件就是股权价款的支付。这里需要注意两个比较常见的误区:一是对于分期付款的股转交易,并非全部价款支付完成后才产生纳税义务,也不允许根据付款节奏和比例分期纳税;二是纳税义务的发生不以款项的支付为必要条件。如果满足上述规定中除(一)外的其他条件,哪怕转让方尚未收到任何款项的支付,都已经产生了纳税义务!

67号公告还对纳税申报流程、资料要求、转让交易所涉及的三方(转让方、受让方、被投资企业)分别的要求和义务进行了详细的规定,这里不再赘述。

02印花税

相比个人所得税而言,个人转让股权在印花税方面的规定比较简单。根据2022年6月10日立法颁布并于2022年7月1日起正式实施的《中华人民共和国印花税法》相关规定,个人转让股权所书立的股权转让协议属于应征印花税的“产权转移书据”,因此应以股权转让价款为计税依据,按照0.5‰的比例税率计征印花税。

同时,由于上述交易行为带有偶发性质,应按次缴纳印花税,根据法规规定:“实行按次计征的,纳税人应当自纳税义务发生之日起十五日内申报缴纳税款。”

这里补充说明一下,由于个人转让股权不缴纳增值税、附加税等其他税费,所以在个人所得税部分中我们提到的计算股权转让个人所得税计税依据时可以从转让收入中扣除的“合理税费”中的“税”其实指的就是印花税。

最后提醒大家,以上我们所讨论的个人股权转让交易中的“股权”仅仅指非上市企业的股权,不包括个人独资企业和合伙企业的财产份额。也就是说,个人转让上市公司(包括新三板挂牌企业)股票和转让个人独资企业和合伙企业的“投资权益”这两种情形不在本文讨论之列。对于这两种情形下的税务处理,我们会专文另行分析。