随着全国中小企业股份转让系统(即俗称的“新三板”)的不断发展,尤其是“北交所”的建立和完善,针对新三板的专项税收政策也不断出台。大体来说,有关新三板的税务处理,有明确规定的可适用具体的文件规定,没有明文规定的就根据《国务院关于全国中小企业股份转让系统有关问题的决定》(国发[2013]49号,以下简称“国发49号文”)的精神,比照上市公司的税收政策进行处理。本篇小拓就为大家列举出新三板自然人股东在个人所得税上和上市公司自然人股东的异同,以供参考。

01

个人股东转让新三板挂牌企业股票的税务处理

在股票转让方面,根据《财政部 国家税务总局 证监会关于个人转让上市公司限售股所得征收个人所得税有关问题的通知》(财税[2009]167号,以下简称“167号文”)第八条规定:

“对个人在上海证券交易所、深圳证券交易所转让从上市公司公开发行和转让市场取得的上市公司股票所得,继续免征个人所得税。”

根据《财政部 国家税务总局 中国证券监督管理委员会关于个人转让全国中小企业股份转让系统挂牌公司股票有关个人所得税政策的通知》(财税[2018]137号,以下简称“137号文”)第一条规定:

“自2018年11月1日(含)起,对个人转让新三板挂牌公司非原始股取得的所得,暂免征收个人所得税。本通知所称非原始股是指个人在新三板挂牌公司挂牌后取得的股票,以及由上述股票孳生的送、转股。”

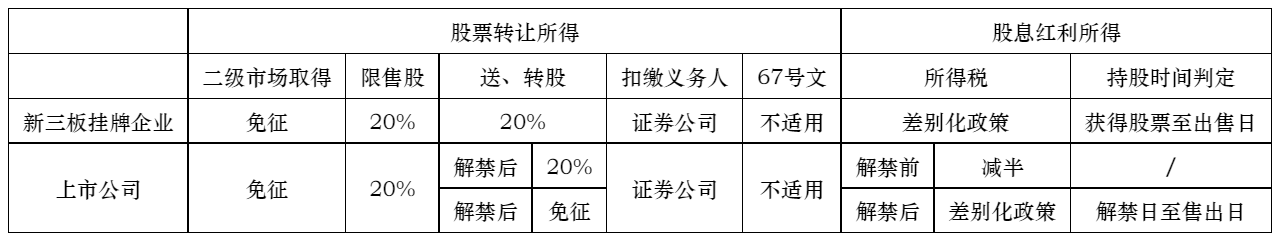

可见无论是新三板企业还是上市公司,对自然人股东而言两者都采取了从二级市场上取得的股票免征个人所得税的政策,但在应征税限售股的范围上则略有不同:对新三板挂牌企业来说,根据137号文第二条的规定:

“对个人转让新三板挂牌公司原始股取得的所得,按照“财产转让所得”,适用20%的比例税率征收个人所得税。本通知所称原始股是指个人在新三板挂牌公司挂牌前取得的股票,以及在该公司挂牌前和挂牌后由上述股票孳生的送、转股。”

而对于上市公司来说,根据167号文第二条的规定,限售股包括:

上市公司股权分置改革完成后股票复牌日之前股东所持原非流通股股份,以及股票复牌日至解禁日期间由上述股份孳生的送、转股(以下统称股改限售股);

2006年股权分置改革新老划断后,首 次公开发行股票并上市的公司形成的限售股,以及上市首日至解禁日期间由上述股份孳生的送、转股(以下统称新股限售股);

财政部、税务总局、法制办和证监会共同确定的其他限售股。”

《财政部、国家税务总局、证监会关于个人转让上市公司限售股所得征收个人所得税有关问题的补充通知》(财税[2010]70号,以下简称“70号文”)对前述限售股范围进行了补充和进一笔明确,具体包括:

(一)财税[2009]167号文件规定的限售股;

(二)个人从机构或其他个人受让的未解禁限售股;

(三)个人因依法继承或家庭财产依法分割取得的限售股;

(四)个人持有的从代办股份转让系统转到主板市场(或中小板、创业板市场)的限售股;

(五)上市公司吸收合并中,个人持有的原被合并方公司限售股所转换的合并方公司股份;

(六)上市公司分立中,个人持有的被分立方公司限售股所转换的分立后公司股份;

(七)其他限售股。”

无论是167号文还是70号文,都没有将解禁后孳生的送、转股纳入应征税限售股的范围。由此产生了新三板自然人股东和上市公司自然人股东在股票转让个人所得税处理上的一个重要差异:

对上市公司自然人股东而言,在解禁之后的送转股票,原始股东所获的转增股票将不视为限售股,也就不必征收20%的所得税,对新三板企业自然人股东而言无论何时产生的送转股票都要按照20%的比例来征税。

另外在具体征管方式上,上市公司自然人股东转让股票的个人所得税扣缴义务人为股票托管的证券机构,对于新三板企业 ,根据137号文的有关规定,自2019年9月1日(含)起,也由股票托管的证券机构作为个人所得税扣缴义务人,由股票托管的证券机构所在地主管税务机关负责征收管理。所以在个人所得税扣缴方式上两者一致。

谈到这里,我们再来探讨一个关于新三板股份转让长期以来一直存在的争议点,或者说一套“所谓的”股票减持税务筹划方案是否可行:新三板原始股的自然人股东以低价甚至象征性的价格(如1元)通过协议转让的方式将其持有的原始股转给自己的近亲属,之后由其亲属再实行股票减持行为,从而达成降低税负或者免税的目的。

这套方案的原理在于第一次转让限售股由于价格极低甚至是倒挂,只需要缴纳极少量的个人所得税甚至不需交税,完成转让后限售股就变为了二级市场上的流通股,根据前述政策规定,个人在二级市场上转让流通股免税。很显然,方案的关键点在于第一步的低价转让是否符合政策规定。方案的支持者认为限售股股东将股票转给近亲属属于“正当理由的股权低价转让方式”,政策依据为《股权转让所得个人所得税管理办法》(国家税务总局公告2014年第67号,以下简称“67号文”)第十三条:

“符合下列条件之一的股权转让收入明显偏低,视为有正当理由:

(一)能出具有效文件,证明被投资企业因国家政策调整,生产经营受到重大影响,导致低价转让股权;

(二)继承或将股权转让给其能提供具有法律效力身份关系证明的配偶、父母、子女、祖父母、外祖父母、孙子女、外孙子女、兄弟姐妹以及对转让人承担直接抚养或者赡养义务的抚养人或者赡养人;

(三)相关法律、政府文件或企业章程规定,并有相关资料充分证明转让价格合理且真实的本企业员工持有的不能对外转让股权的内部转让;

(四)股权转让双方能够提供有效证据证明其合理性的其他合理情形。”

此外,虽然67号文第三十条同样规定了:

“个人在上海证券交易所、深圳证券交易所转让从上市公司公开发行和转让市场取得的上市公司股票,转让限售股,以及其他有特别规定的股权转让,不适用本办法。”

但文中并没有提到新三板,因此新三板自然人股东低价转让给自己的配偶、子女等特定人士适用67号文的规定。

那么果真如此吗?如果是这样,岂不是我们只需要简单操作就能够正大光明地规避巨额的税款了吗?

笔者认为,上述观点其实是对税法的曲解和误读,或者说是自说自话的对税法的扩大化解释。正如本文开头所说,对于新三板企业,根据国发49号文的原则,没有明文规定的就比照上市公司的税收政策处理。所以新三板挂牌企业虽然不是上市公司,但在税收政策上应完全参照上市公司进行处理。那么新三板挂牌企业的自然人股东转让股份自然就和上市公司自然人股东减持股票一样不适用67号文所针对的非上市公司股权转让的有关规定,其将限售股以低价进行转让也就无法达到节税的目的。如果擅自不进行合规纳税申报,将为股东带来较大的税务风险。

02

个人投资者从新三板挂牌企业取得的股息红利的税务处理

对于股息红利的纳税规定,对上市公司自然人股东而言,解禁前获得的股息红利统一按减50%计入应纳税所得额,税率为20%,解禁后获得的股息红利从解禁日到卖出日计算所持有的实际时间,按照差别化政策执行,即:持有时间超过1年的免征,1个月及以内的全额征收,1个月以上至1年(含1年)减半征收。新三板企业的自然人股东同样可以享受上述股息红利差别化政策。但是在持股时间的界定上和上市公司有所不同:对新三板企业股东而言,一律以获得企业股票到卖出计算实际持有时间。

我们举个例子进行说明:

假如某股东2019年9月获得某企业股票,2020年3月该企业挂牌新三板,2020年5月企业向股东分红,2020年10月该股东卖出所持有的股票,由于该股东持有股票时间为2019年9月到2020年10月,已经满一年,因此其所获得的分红可以免征个人所得税。相关政策的具体解析可以参见笔者另外一篇文章《转增资本(股本)怎么交税,终于理清了》。

文章最后我们将新三板自然人股东与上市公司自然人股东在个人所得税处理上的异同总结下: