近年来,国家多次优化完善研发费用加计扣除政策,在鼓励企业研发方面发挥了积极的作用,符合条件的企业也真正地享受了减税的优惠。

那么,当红的“研发费用加计扣除”政策,你真的掌握了吗?今天,小拓就来带大家深入学习一下。

不属于烟草制造业、住宿和餐饮业、批发和零售业、房地产业、租赁和商务服务业、娱乐业等。

会计核算健全、实行查账征收并且能够准确归集研发费用的居民企业。

(注意:非居民企业是不可以享受该政策的哦!)

此外,国家对于“研发活动”和“研发费用”的口径也有着明确的规定:

研发活动:研发活动是指企业为获得科学与技术新知识、创造性运用科学技术新知识、或实质性改进技术、产品(服务)、工艺而持续进行的具有明确目标的系统性活动。

适用加计扣除的研发费用:具体包括人员人工费用、直接投入费用、折旧费用、无形资产摊销、新产品设计费、新工艺规程制定费、新药研制的临床试验费、勘探开发技术的现场试验费和其他相关费用(其他相关费用采取限额扣除的方式)。

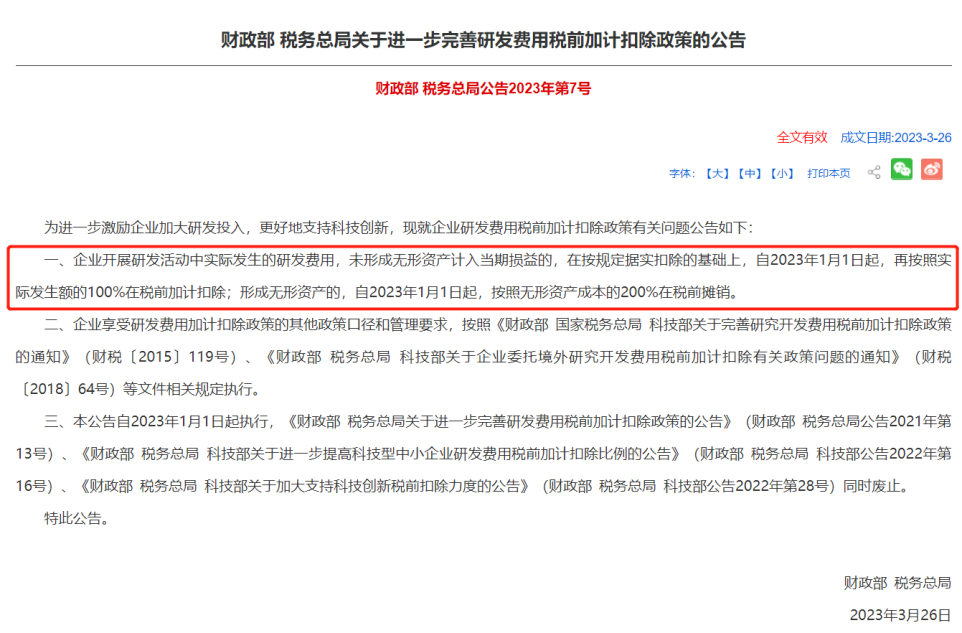

根据《财政部 国家税务总局2023年第7号》公告:“企业开展研发活动中实际发生的研发费用,未形成无形资产计入当期损益的,在按规定据实扣除的基础上,从2023年1月1日起,再按照实际发生额的100%在税前加计扣除;形成无形资产的,从2023年1月1日起,按照无形资产成本的200%在税前摊销。”

由此可见,享受加计扣除的研发费用分为费用化支出和资本化支出两种情形。

(1)费用化支出

费用化支出是指实际发生的研发费用没有形成无形资产而计入了当期损益。对于费用化支出,在按规定据实扣除的基础上,自2023年1月1日起,可以再按照实际发生额的100%在税前加计扣除。

某企业在2023年发生研发费用50万元,在据实扣除50万元的基础上,还可以再加计扣除50万元,即企业在2023年可扣除100万元的研发费用,相应地减少了该企业的应纳税所得额。

(2)资本化支出

资本化支出是指形成了无形资产的研发费用。这部分研发支出,从2023年1月1日起,按照无形资产成本的200%在税前摊销。需要注意的是,对于资本化支出,不管是在2023年之前还是之后形成无形资产,在2023年1月1日以后均可按无形资产成本的200%在税前摊销。

某企业在2022年10月研发形成无形资产,其允许加计扣除的无形资产成本为2000万元,按10年摊销,每年摊销200万元,则在2023年可按无形资产成本的200%在税前摊销,即可在税前摊销400万元。

综上,不论是享受费用化加计扣除政策还是资本化加计扣除政策,均可以减少应纳税所得额,从而实实在在地达到降低税负、节约现金流的目的!